资产负债表是分析股票财务健康的核心之一

时间:2025-01-13 17:35:33

资产负债表作为三大财务报表之一,是分析企业基本面常用的重要工具。它记录了企业的资金来源与用途,揭示了公司的财务状况、经营能力以及潜在风险。学会正确解读资产负债表,便能更精准地评估一间公司的基本面。

一、什么是资产负债表?

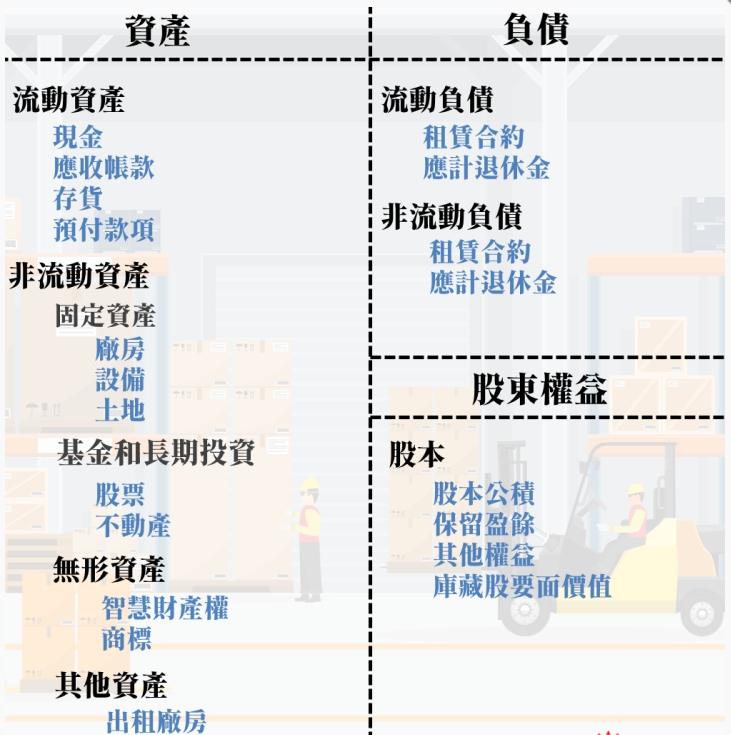

资产负债表由三大部分构成:「资产、负债及股东权益」,分为左、右两侧呈现:

- 左侧(资产):代表企业的资金应用,例如现金、存货、设备等。

- 右侧(负债与股东权益):显示企业的资金来源,包含债权人提供的负债及股东的投入资本与盈余。

这张表既能呈现公司的财务结构,也可视为企业身价的缩影。

二、资产负债表的三大分类

1. 资产(Assets)

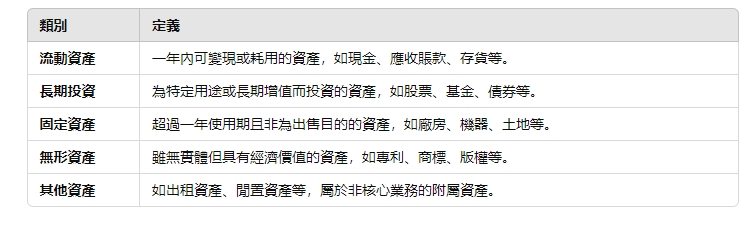

资产是企业拥有的经济资源,依流动性高低(即变现速度)排列为以下五大类:

2. 负债(Liabilities)

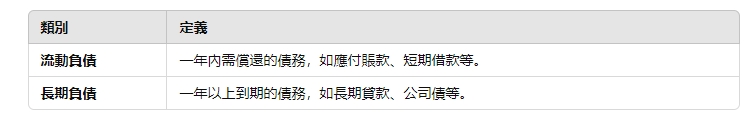

负债是企业需偿还的义务,反映债权人对企业资产的求偿权,分为以下两类:

3. 股东权益(Stockholders’ Equity)

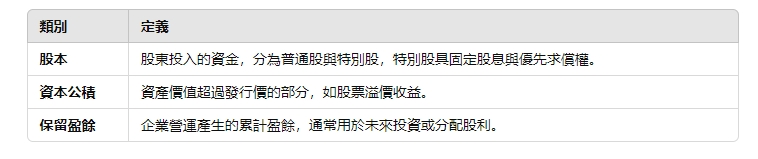

股东权益是公司资产扣除负债后的剩余价值,代表股东对企业的剩余求偿权,主要包含以下三项:

三、如何解读资产负债表?

1. 资产负债表的比较方法

资产负债表最常见的解读方式有两种:

1. 与自身历史数据比较:分析公司数年来资产、负债及股东权益的变化趋势,以评估经营状况是否稳健。

2. 与同行业公司比较:在相同行业中进行横向比较,了解公司的市场竞争力与财务表现。但需注意,不同行业的财务结构差异较大,不能随意跨行业比较。

2. 财务细节的重要性

在解读资产负债表时,「多」与「少」并非绝对的好与坏。例如:

- 高负债:如果是为了投资高回报项目而举债,可能是积极扩张的信号。

- 高存货:若销售不佳导致存货积压,可能会成为资产减值的风险。

3. 经典案例分析

以苹果公司为例,假设其在一年内生产了大量iPhone,将所有资源投入产品制造,却忽略市场需求的变化,最终存货积压,可能导致产品价值大幅减损。这说明企业在资产配置时需平衡生产效率与市场需求。

资产负债表不仅是公司财务状况的全貌呈现,更是分析公司基本面的核心依据之一。无论是资产配置、负债结构还是股东权益,每个细节都隐藏著企业经营策略与潜在风险。学会解读这张表格,能帮助投资者在财报数据中挖掘真相,为投资决策提供辅助。

免责声明:本资讯不构成建议或操作邀约,市场有风险,投资需谨慎!